Newsletter 1/2021: Deutsche Technologieunternehmen richten ihren Fokus klar auf die Zeit nach der Pandemie – doch die Maßnahmen der letzten Monate wirken nach.

Einleitung

Seit Beginn der Corona-Krise nehmen die Auswirkungen der Pandemie und der Maßnahmen zu ihrer Eindämmung auf die Wirtschaft und die Unternehmen einen wichtigen Platz in der politischen Debatte ein. Mit Ausweitung der Bestimmungen zu Kurzarbeitergeld und Insolvenzrecht, mit KfW-Krediten und mit Sofort- und Überbrückungshilfen hat die Politik versucht, die Folgen auf die Beschäftigung und auf die Binnennachfrage abzufedern und die Wertschöpfungsketten zu stabilisieren.

Das Andauern der Pandemie und damit auch der Eindämmungsmaßnahmen stellt zunehmend die Frage, wie Unternehmen bisher auf die wirtschaftspolitischen Impulse reagiert haben und an welchen Stellschrauben sie jetzt drehen sollten, um das Maximum aus der erwarteten und oft notwendigen „Aufholjagd nach der Krise“ herauszuholen.

Vor diesem Hintergrund führte EbelHofer Consultants Ende 2020 eine Befragung unter Technologieunternehmen durch. Manager und Entscheider aus 41 Unternehmen aus Deutschland haben daran teilgenommen. Die Schwerpunkte der Untersuchung liegen auf den Maßnahmen in der Krise und dem Ausblick auf die nahe Zukunft. Dabei wurde u. a. die Frage vertieft, an welchen unternehmerischen Stellschrauben die befragten Unternehmen „gedreht“ haben. EbelHofer Consultants hat die Ergebnisse mit seiner langjährigen Beratungserfahrung gespiegelt und stellt in diesem Artikel neben den Studienergebnissen auch konkrete Ansatzpunkte für Unternehmen nach der Corona-Krise vor.

Mit welchen Maßnahmen haben Unternehmen in der Corona-Krise reagiert?

Die Umfrage zeigt deutlich, wie stark die Einschnitte bei den befragten Technologie-Unternehmen in 2020 waren: 83% der Unternehmen hatten mit teils deutlichen Umsatz-rückgängen zu kämpfen: 49% verzeichneten Umsatzrückgänge um bis zu 15%, 34% um mehr als 15%. Diese Zahlen aus dem Technologiesektor fallen zwar mit Sicherheit weniger drastisch aus als in anderen Wirtschaftssektoren (z.B. Dienstleistungen, Gastronomie, Reise, Hotellerie); allerdings zeigen sie doch deutlich, wie sehr auch dieser Sektor von den Auswirkungen der Pandemie betroffen ist. Weshalb ein genauerer Blick auf die Reaktion dieser Unternehmen in den Bereichen Kosten und Investitionen, Finanzierung, Preismanagement und Vertrieb aufschlussreich ist.

Kosten- und Investitionen

Zahlreiche Unternehmen haben Einsparungen in den unterschiedlichen Bereichen vorgenommen, sei es bei Sachinvestitionen (73%), bei Personalkosten durch Kurzarbeit (69%) oder bei Beschaffungskosten durch Nachverhandlungen mit Lieferanten (54%).

Die Details zum Ausmaß der Kurzarbeit belegen, dass die Unternehmen die Flexibilität des Instruments nutzen: Dies betrifft sowohl den Anteil der betroffenen Belegschaft, also wie viele Mitarbeiter in Kurzarbeit gehen, als auch den Umfang der Kurzarbeit, also wie stark die reguläre Arbeitszeit reduziert wird: Der Umfang der Kurzarbeit liegt überwiegend bei bis zu 50%, wovon bis zu 75% der Belegschaft betroffen sind – kurz gesagt: Die Unternehmen schicken zahlreiche Beschäftigte in Kurzarbeit, dafür aber nicht in vollem Umfang. Die Details sind in Abbildung 1 dargestellt.

Abbildung 1: Ausmaß der Kurzarbeit

Während die Lohnausfälle der Mitarbeiter durch das Kurzarbeitergeld zumindest teilweise kompensiert und die Auswirkungen auf die Konsumgüternachfrage abgemildert werden, wirken sich die Reduzierung der Sachinvestitionen und der Beschaffungskosten auf die in den Wertschöpfungsketten nachgelagerten Unternehmen aus.

Insgesamt wurden bei 22% der Unternehmen keine Nachverhandlungen zur Senkung der Preise bei ihren Lieferanten durchgeführt. 10 % haben Nachverhandlungen für alle Lieferanten angesetzt, 44% bei ausgewählten Lieferanten (siehe Abbildung 2). Bei der Auswahl für Nachverhandlungen standen Lieferanten im Fokus, die einen besonders hohen Anteil am Gesamtbeschaffungswert haben oder bei denen das eigene Unternehmen als großer Abnehmer gilt. Auch bei der Höhe der geforderten Preisnachlässe gibt es Unterschiede: Während 18% der Unternehmen bis zu 3% Nachlass forderten, haben 59% mehr als 3% und 23% sogar mehr als 5% und damit zum Teil deutliche Nachlässe gefordert.

Abbildung 2: Verbreitung und Ausmaß von Lieferantennachverhandlungen in der Krise

Finanzierung

Neben der Ausweitung des Kurzarbeitergelds versuchte die Politik, den Unternehmen den Zugang zu Liquidität zu erleichtern. Im Fokus standen hier KfW-Kredite sowie Sofort- und Über¬brückungs¬hilfen. Rund ein Drittel der befragten Unternehmen hat zusätzliche Liquidität geschaffen und dabei vor allem auf die Kredite der eigenen Hausbank (40%) und auf KfW-Kredite (30%) zurückgegriffen. Als weitere Maßnahmen zur Freisetzung von gebundenem Kapital in Liquidität reduzierten einige Unternehmen ihr Umlaufvermögen oder Sachwerte und überführten dieses in Sale- und Lease-back-Modelle.

Abbildung 3: Schaffung zusätzlicher Liquidität

Preismanagement

Preisveränderungen haben eine unmittelbare und oft massive Auswirkung auf die Profitabilität von Unternehmen. So bedeutet zum Beispiel eine Preissenkung von 10% über das gesamte Kunden- und Produktportfolio hinweg bei einer Ertragsmarge von 20% eine Halbierung der Profitabilität. Daher ist es für Unternehmen von entscheidender Bedeutung, Preismaßnahmen dosiert und differenziert umzusetzen.

Etwa die Hälfte der Technologie-Unternehmen, die einen Umsatzrückgang verzeichnet haben (83% der befragten Unternehmen), gaben an, dass Kunden nach Preisnachlässen in der Krise gefragt hätten, wodurch ein zusätzlicher Preisdruck entstanden sei (dies entspricht 37% aller befragten Unternehmen). Ein vergleichbar großer Teil der Unternehmen (insgesamt 39% aller befragten Unternehmen) verspürte keinen gestiegenen Preisdruck. Etwas mehr als die Hälfte der unter Preisdruck geratenen Technologieunternehmen hat hierauf mit Preisnachlässen reagiert. Somit ist für diesen Sektor positiv festzuhalten, dass nur rund 20% der insgesamt befragten Unternehmen mit Preissenkungen reagieren musste (vgl. Abbildung 4).

Abbildung 4: Preissenkungen während der Krise

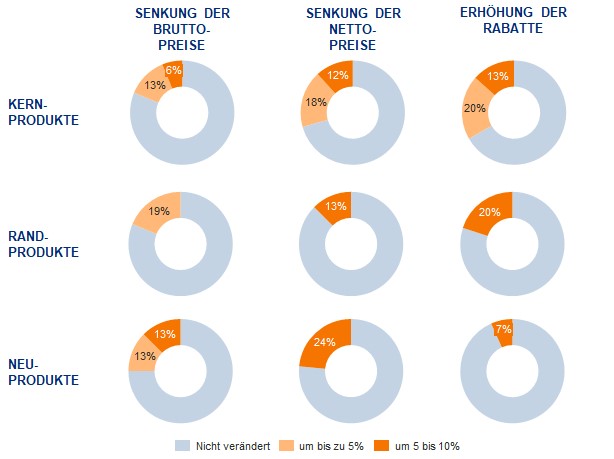

Weiterhin positiv stimmt, dass die Unternehmen offensichtlich die Strategie verfolgt haben, ihre Preise differenziert zu senken: Unternehmen passten unterschiedliche Preispunkte wie Listenpreise, Rabatte und Nettopreise an und haben in der Höhe der Anpassungen zwischen Kern-, Rand- und Neuprodukten unterschieden (vgl. Abbildung 5).

Abbildung 5: Differenzierung der Preismaßnahmen

Zusammenfassend bleibt festzuhalten, dass rund 20% der Unternehmen ihre Preise selektiv um bis zu 10% gesenkt zu haben. Für diese Unternehmen gilt es in 2021, alte Preisniveaus wieder zu erreichen, bzw. eine schleichende Verbreitung der günstigen Konditionen und damit eine weitere Margenerosion zu verhindern. Umgekehrt bedeutet diese Zahl auch für viele Unternehmen, dass es in ihrem Marktsegmenten unter Umständen zu einem aggressiven Wettbewerb kommen könnte. In beiden Fällen müssen Unternehmen ihre Preisfindung stärker wert- und wettbewerbsorientiert gestalten.

Vertrieb

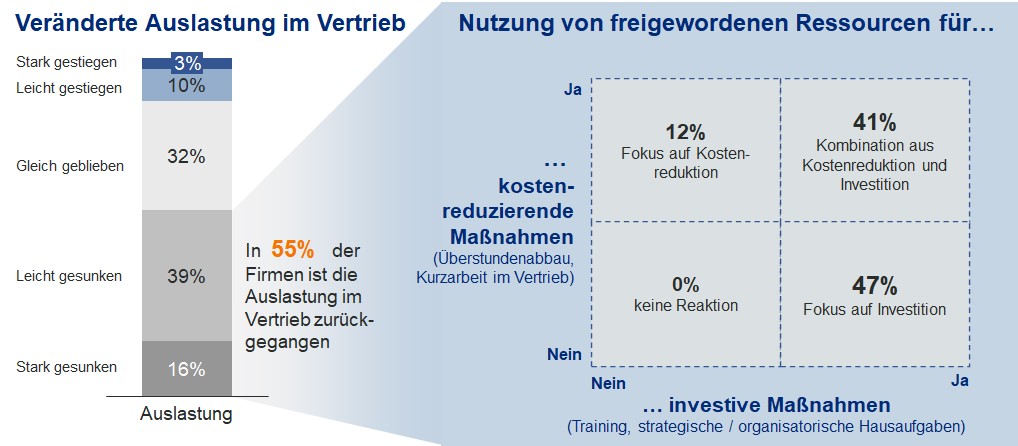

Während der Pandemie haben viele Unternehmen konsequente Kontaktbeschränkungen und umfangreiche Heimarbeit umgesetzt. Dadurch war vielen Vertriebsmitarbeitern der persönliche Kontakt mit dem Kunden vor Ort oder auch der Zugang zur eigenen Firma verwehrt. Zudem hatten viele Ansprechpartner auf Kundenseite alle Hände voll zu tun, das eigene Unternehmen durch die Krise zu bringen und waren daher weniger greifbar. Etwa 66% der Unternehmen gaben an, verstärkt auf digitale Vertriebskanäle zu setzen; bei mehr als der Hälfte der Unternehmen ist die Auslastung der Vertriebskollegen gesunken. Die so freigewordenen Kapazitäten im Vertrieb wurden von Unternehmen für verschiedene Zwecke genutzt. Besonders hervorzuheben ist aus Sicht von EbelHofer Consultants, dass fast 50% der Unternehmen, in denen die Auslastung des Vertriebs gesunken ist, ausschließlich investive Maßnahmen (z.B. Trainings, strategische und organisatorische Hausaufgaben) im Vertrieb umgesetzt haben. 41% haben zusätzlich auch auf Kostensenkungen (z.B. durch Überstundenabbau oder Kurzarbeit) gesetzt. Nur 12% der Unternehmen haben ausschließlich Maßnahmen zur Kostensenkung genutzt (vgl. Abbildung 6).

Die Implikationen für Technologieunternehmen sind massiv: Für die Unternehmen, die selbst investiert haben, bedeutet dies, dass mit einer hohen Wahrscheinlichkeit auch die Wettbewerber ähnlich agiert haben und dass sie hier womöglich noch mit weiteren Maßnahmen nachlegen sollten. Für die Unternehmen, die sich rein auf die Kostenreduktion gestützt haben, besteht ein deutliches Risiko im Wettbewerbsvergleich perspektivisch ggf. ins Hintertreffen geraten. Hier besteht akuter Handlungsbedarf.

Abbildung 6: Gesunkene Auslastung und Nutzung der freigewordenen Ressourcen im Vertrieb

Unternehmen haben ihren Fokus bereits klar wieder nach vorne gerichtet – was aus Sicht von EbelHofer Consultants jetzt wichtig ist

Insgesamt sieht sich die Mehrzahl der Unternehmen bereits wieder in einer Phase der Stabilisierung (58%) oder des Durchstartens (21%) und fast die Hälfte der Unternehmen (47%) beschäftigt sich bereits täglich mit Vorbereitungen für die Zeit nach der Pandemie. Dabei stehen vor allem das organische Wachstum (48%) sowie Kosten- und Effizienzsteigerungen (32%) auf der Agenda. Aus der Erfahrung von EbelHofer Consultants sollten Unternehmen jetzt auch an folgenden zwei Punkten ansetzen: Stärker wertorientierte- statt kostenbasierte Preisfindung und effektivere Vertriebssteuerung durch Sales Pipeline Management.

Handlungsfeld 1: Wertorientierte- statt kostenbasierte Preisgestaltung

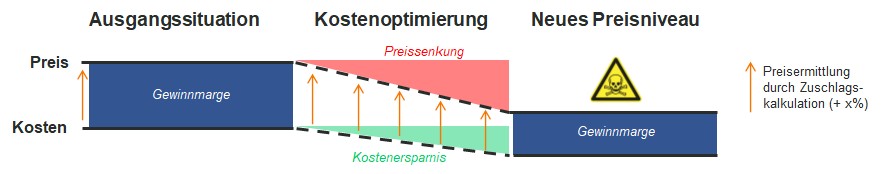

Unsere Untersuchungen zeigen, dass viele Unternehmen teils deutliche Kostensenkungen bei Ihren Lieferanten eingefordert haben. Gleichzeitig treffen wir in unserer Beratungspraxis in vielen Fällen auf kostenbasierte Zuschlagskalkulationen zur Preisfindung. Diese bergen das inhärente Risiko, dass realisierte Kosten¬senkungen über sinkende Listenpreise bei unveränderten Rabatten an die Kunden weitergegeben werden (vgl. Abbildung 7).

Abbildung 7: Gewinnreduktion trotz realisierter Kostensenkungen

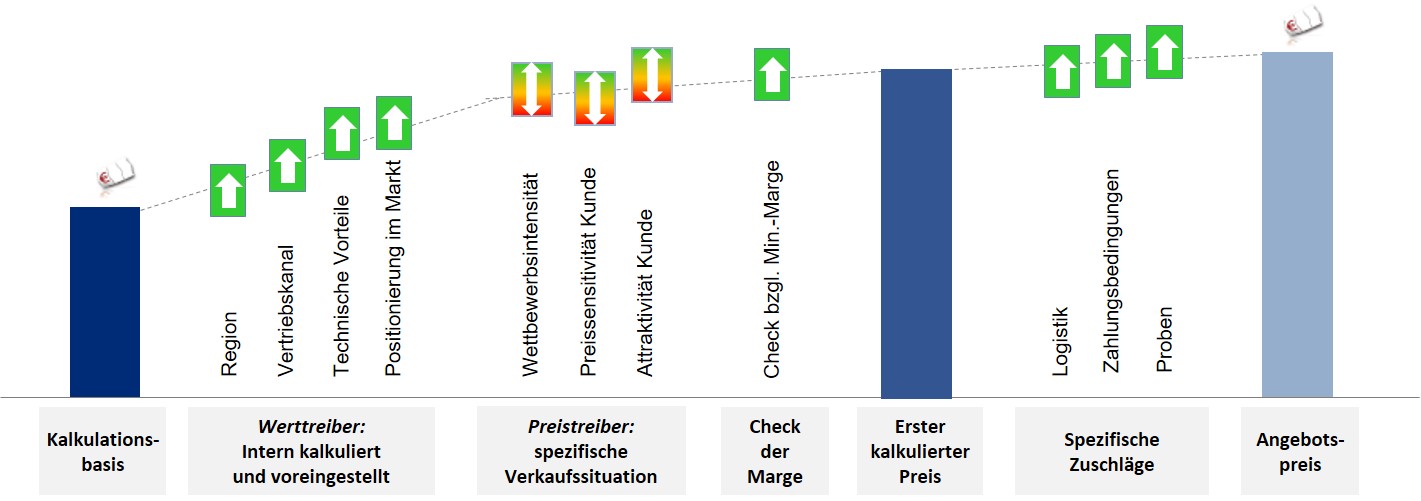

Zu Absicherung der in der Krise realisierten Kostensenkungen auch für die Zeit des Aufschwungs ist es essenziell, diese Kostenvorteile nicht dauerhaft an die Kunden weiterzugeben. Dies gelingt Unternehmen, wenn sie statt einer rein kostenbasierten Zuschlagskalkulation eine stärker wertbasierte Preis¬findung umsetzen. Das bedeutet, dass bei der Preisfindung der gestiftete Kunden¬nutzen, der sich in der Zahlungs¬bereitschaft der Kunden ausdrückt, deutlich stärker berücksichtigt wird. Ein Lösungsansatz für die Einführung einer stärker wertorientierten Preisfindung ist das sogenannte „Werttreiber-basierte Pricing“ (vgl. Abbildung 8). Dabei werden vorhandene Wettbewerbsvor-, aber auch -nachteile der Unternehmen in den Preisfindungsprozess integriert. Neben der internen Perspektive hat es sich bewährt, auch die externe Kundenperspektive zu berücksichtigen. Werttreiber-Preismodelle berücksichtigen hierbei sowohl harte, objektive Parameter als auch Softfaktoren wie Marke, Image oder erbrachte Services. Die Grundidee ist: Je nachdem, ob das zu preisende Produkt in einer spezifischen Verkaufssituation über Werttreiber oder Wettbewerbsvorteile verfügt oder nicht, wird der Preis entsprechend nach oben oder auch nach unten korrigiert.

Zudem kann auch die spezifische Verkaufssituation berücksichtigt werden. So führen beispielsweise eine aktuell geringe Auslastung oder wettbewerbsintensive Pitch-Situationen tendenziell zu aggressiveren und damit erfolgversprechenderen Preisvorschlägen. Somit lässt sich, basierend auf vorhandenen Werttreibern, eine deutlich differenziertere Preisfindung darstellen, als dieses im Fall des nach dem Gießkannenprinzip agierenden Cost Plus-Pricing möglich ist. Ein großer Vorteil dieser Vorgehensweise liegt in ihrer hohen Akzeptanz im Tagesgeschäft, da der strukturelle Aufbau Parallelen mit der notwendigen Nutzen¬argumentation im Value Selling aufweist.

Abbildung 8: Werttreiber-basiertes Pricing

Handlungsfeld 2: Effektive Vertriebssteuerung durch Sales Pipeline Management

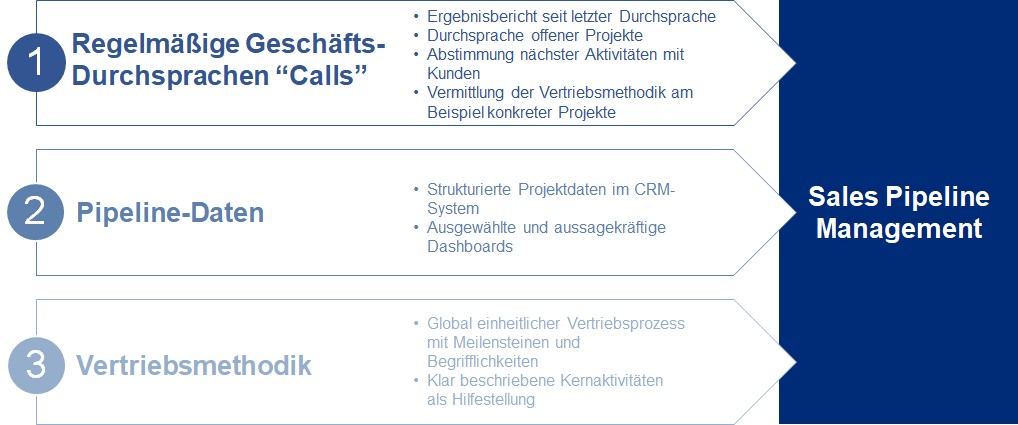

In der Erholungsphase wird es für viele Unternehmen darauf ankommen, einen guten Überblick über die potenziellen Aufträge im Bestands- und Neukundenbereich zu behalten und ihre Vertriebs¬mitarbeiter optimal dabei zu unterstützen, konsequent mit dem richtigen Produkt, beim richtigen Kunden zur richtigen Zeit aufzuschlagen. Hierfür hat sich ein konsequentes Sales Pipeline Management als effektives Instrument erwiesen. Sales Pipeline Management kombiniert die folgenden drei Kernelemente (vgl. Abbildung 9).

Abbildung 9: Überblick der Kernelemente von Sales Pipeline Management

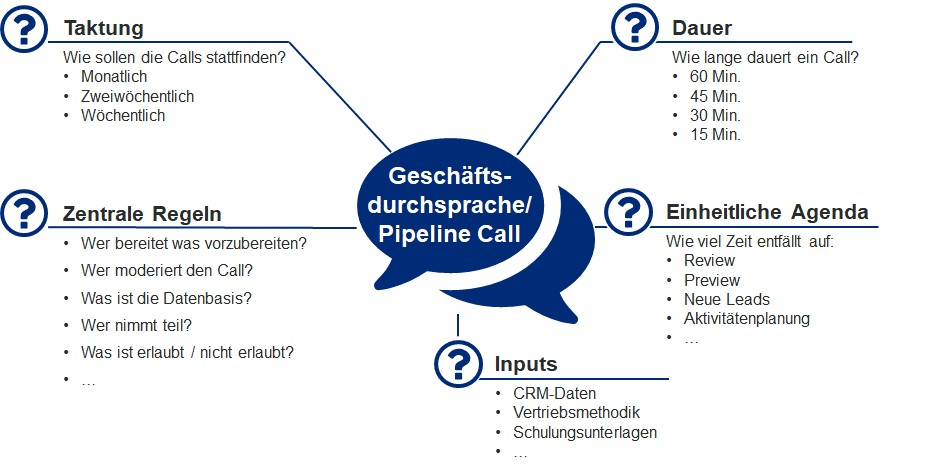

Erstens: Regelmäßige, individuelle Geschäfts¬durchsprachen zwischen Vertriebsmit-arbeitern und ihren nächsten Vorgesetzten. Diese Gespräche dauern in der Regel 30 - 60 Minuten und finden regelmäßig im wöchentlichen oder zwei-wöchentlichen Turnus statt. Sie sind inhaltlich klar strukturiert und adressieren die folgenden fünf zentralen Themen (vgl. Abbildung 10):

1. Welche Kunden bzw. Projekte konnten wir seit dem letzten Gespräch gewinnen?

2. Welche neuen Potenzialkunden / -projekte konnten wir seit dem letzten Gespräch identifizieren?

3. Wie gut stehen unsere Chancen bei den fünf wichtigsten Projekten, an denen wir gerade arbeiten? Wie können wir hier Fortschritte erzielen?

4. Bei welchen Projekten / Aufträgen erwarten wir in der nächsten Woche / den nächsten zwei Wochen die Entscheidung des Kunden? Können / müssen wir darauf noch Einfluss nehmen?

5. Welche Kundentermine sind in der nächsten Woche / den nächsten zwei Wochen geplant, welche Ziele werden dort verfolgt, was gibt es noch vorzubereiten?

Abbildung 10: Eckpunkte der regelmäßigen Geschäftsdurchsprachen

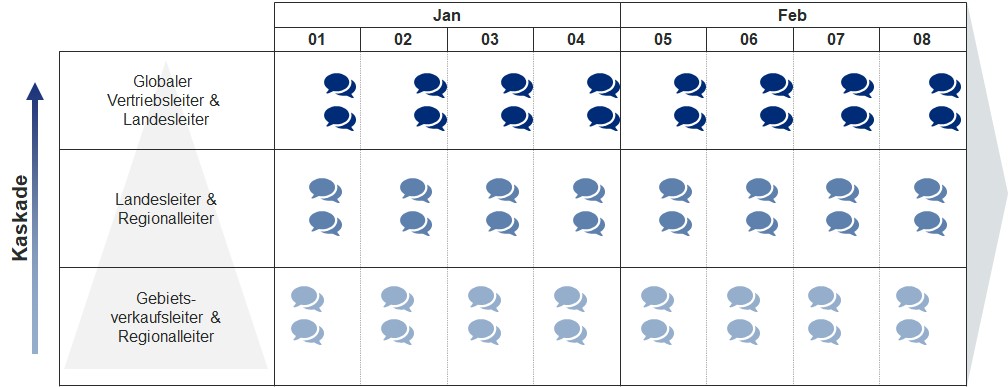

Wichtig dabei ist, dass diese Gespräche auf den verschiedenen Hierarchiestufen der Vertriebsorganisation gleichermaßen getaktet ablaufen und bis zum Vertriebs-verantwortlichen hinaufreichen (vgl. Abbildung 11). So wird eine durchgehende Informations¬kette sichergestellt und Informationen zu wichtigen Projekten erreichen standardmäßig auch die obere Führungs¬ebene im Vertrieb. Dies schafft Verbindlichkeit und hilft die Gespräche im Alltag zu etablieren.

Abbildung 11: Beispiel der organisationsweiten Kaskade der wöchentlichen Gesprächsdurchsprachen

Zweitens: Ein CRM-System, das Vertriebsmitarbeitern und Führungskräften eine klare Übersicht über den aktuellen Status aller für sie relevanten Aufträge entlang des einheitlichen Vertriebsprozesses gibt. Diese Übersicht über die „Pipeline-Daten“ wird am Besten in Form von klar strukturierten und auf das Wesentliche reduzierten Dashboards und Berichten erreicht.

Drittens: Eine firmenweit einheitliche Vertriebsmethodik bestehend aus einem Meilenstein-basierten Verkaufsprozess und Taktiken und Tools für jede Phase des Verkaufsprozesses. Die einzelnen Phasen beschreiben idealerweise Erfahrungen und Vorgehensweisen, die sich in der Vertriebspraxis der Branche etabliert haben und die für eine erfolgreiche Kundenbearbeitung erforderlich sind (Best Practices). Für bestimmte Kritische Aktivitäten im Vertriebsprozess, z. B. für die Einwandbehandlung oder für die Einschätzung der eigenen Gewinnchancen, umfasst die Methodik Vertriebstools zur Unterstützung.

Greifen diese drei Elemente optimal ineinander steigern Unternehmen die Transparenz im Vertrieb und können so die Zielerreichung früher und besser einschätzen und früher mit geeigneten Gegenmaßnahmen reagieren.

Fazit

Die von EbelHofer Consultants durchgeführte Befragung zeigt das Ausmaß der Umsatzrückgänge, mit denen die Technologie-Unternehmen in 2020 zu kämpfen hatten deutlich auf: Insgesamt 83% haben einen Umsatzrückgang verzeichnet; 49% um bis zu 15%, 34% um mehr als 15%. Zudem konnte belegt werden, dass ein Großteil der Unternehmen mit Einsparungen auf der Kostenseite (Personal- und Beschaffungskosten sowie Investitionen) und rund ein Fünftel mit teil deutlichen Preisnachlässen reagiert hat. In den nächsten Monaten wird allgemein mit einer breit angelegten wirtschaftlichen Erholung gerechnet. Dabei gilt es, profitabel aus der Krise herauszuwachsen. Gerade bei den Themen Pricing und Vertrieb sieht EbelHofer Consultants hier wichtige Ansatzpunkte in einer stärker wertorientierten- statt kostenbasierten Preisfindung und in einer effektiveren Vertriebs¬steuerung durch Sales Pipeline Management. Die Umfrage zeigt zudem deutlich, dass viele Unternehmen während der Krise nicht untätig waren, sondern auch die Energie gefunden haben, unter anderem diese Aspekte anzugehen. Für viele Unternehmen geht es in der Erholungsphase also auch darum, nicht den Anschluss zu den Wettbewerbern zu verlieren und wichtige strategische und operative Optimierungen konsequent umzusetzen.

Autoren:

Prof. Dr. Markus B. Hofer, geschäftsführender Partner

Dieter Lauszus, Partner

Benedikt Neufang, Manager

Newsletter Beratungsschwerpunkte Branchenexpertise Startseite